هل يمكن أن يكون ارتفاع أرباح الشركات أمرًا سيئًا؟ في رأي الاقتصادي الحائز على جائزة نوبل روبرت شيلر من جامعة ييل ، فإن المستثمرين “لديهم رد فعل مبالغ فيه” للأخبار الجيدة ، مما دفع الأسهم إلى تقييمات أكثر ارتفاعًا والتي لا يمكن تحملها على المدى الطويل ، حسبما أفادت CNBC. تبلغ نسبة CAPE ، وهي مقياس لتقييم سوق الأسهم الذي طوره Shiller ، 33.30 اعتبارًا من 17 سبتمبر ، بزيادة حوالي 4 ٪ منذ بداية العام ، 97 ٪ أعلى من متوسطها التاريخي استنادًا إلى البيانات منذ عام 1881 ، وفي أعلى مستوى منذ يونيو 2001 ، وفقًا لموقع GuruFocus.com. في الشهر الماضي ، أخبر شيلر مؤتمر مدرسة وارتون في نيويورك ، وفقًا لما نقلته CNBC: “نحن نشن حربًا تجارية. ألا يفكر الناس في ذلك؟ هل هذا شيء جيد؟ لا أعرف ، لكنني” م أعتقد أنه من المحتمل أن تكون أوقاتًا سيئة في سوق الأسهم “.

كان شيلر يحذر من التقييمات المفرطة لسوق الأوراق المالية طوال عام 2018 ، وكان يبدو سابقًا ملاحظة مشؤومة أن نسبة CAPE الخاصة به قد تجاوزت ذروتها قبل تحطم سوق الأسهم عام 1929 ، وكانت أعلى فقط قبل انهيار الإنترنت في الفترة 2000-2002. وقد أقر مؤخرًا بأنه يرى “وفرة غير منطقية” في الأسواق ، وفقًا لشركة Yahoo Finance

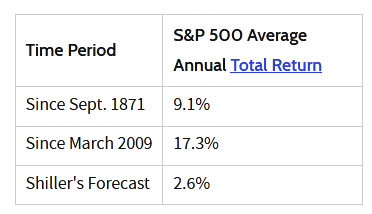

قد تكون أيام عوائد مخزون الدهون قد انتهت

يشمل إجمالي العائدات الأرباح المعاد استثمارها. يحذر شيلر من أنه لا يتوقع حدوث انهيار وشيك في السوق. ومع ذلك ، لكي يعود إجمالي العوائد التراكمية إلى الاتجاه طويل الأجل ، يعتقد أن متوسط العوائد الإجمالية السنوية يجب أن ينخفض إلى حوالي 2.6٪ لعدد غير محدد من السنوات القادمة.

“أعتقد أنه من المحتمل أن تكون أوقات سيئة في سوق الأسهم.”

– روبرت شيلر الحائز على جائزة نوبل في الاقتصاد

المخاطر في الأفق

هناك عدد من المخاطر الكامنة في الأفق التي يمكن أن تؤدي إلى انخفاض في ثقة المستثمرين ، أو الانكماش الاقتصادي الذي يحارب الأسهم. تشدد البنوك المركزية في مختلف دول الأسواق الناشئة على سياساتها النقدية ، مما قد يتسبب في تقلص السيولة التي تقيد النمو الاقتصادي ، وفقًا لتقرير آخر صادر عن CNBC. ويواصل هذا التقرير أن تصاعد الحروب التجارية والنزاعات التجارية ، بالإضافة إلى المخاطر الجيوسياسية المختلفة ، يمكن أن تضر بالاقتصاد العالمي. (لمزيد من المعلومات ، انظر أيضًا: لماذا توجد الأسهم في سوق الدب المخفي.)

يحذر Ed Clissold ، كبير الاستراتيجيين الأمريكيين في Ned Davis Research ، من أن المستثمرين في الولايات المتحدة يقللون من شأن المخاطر التي قد تنشأ في الخارج ، وفقًا لتقرير CNBC الثالث. ومع ذلك ، نظرًا لأن “الولايات المتحدة هي حقًا اقتصاد موجه محليًا” ، فإنه يعتقد أن المشاكل في الخارج من المرجح أن “تتسبب في حدوث فواق” في سوق الأسهم الأمريكية ، بدلاً من “أن تكون محركًا لسوق هابطة كبيرة”.

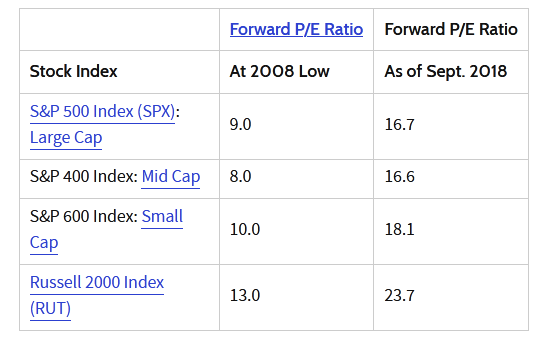

التقييمات النبيلة

The Hindenburg Omen

ما يسمى Hindenburg Omen هو نموذج تنبؤي يستخدم مؤشرات فنية مختلفة للتنبؤ باحتمال حدوث انخفاض حاد في سوق الأسهم ، إن لم يكن انهيارًا كاملاً. تستمد اسمها وصورها المشؤومة من زيبلين الألماني الضخم الذي بدا أنه مستقبل السفر الجوي للركاب ، حتى انفجرت وحرقت أثناء الإرساء في Lakehurst ، نيو جيرسي بعد رحلة عبر المحيط الأطلسي في عام 1937. منشئها ، عالم الرياضيات الراحل ادعى Jim Miekka أنه توقع بشكل صحيح كل انهيار السوق منذ عام 1987 فصاعدًا ، حسب تقارير MarketWatch. بينما كانت أومن تومض إشارات التحذير مؤخرًا ، تحذر MarketWatch من أنها جديرة بالملاحظة لرفع الإنذارات الكاذبة في السنوات الأخيرة.