يمكن للمستثمرين الاستثمار في الذهب من خلال الصناديق المتداولة في البورصة (ETFs) ، وشراء الأسهم في مناجم الذهب والشركات المرتبطة بها ، وشراء المنتجات المادية. هؤلاء المستثمرين لديهم العديد من الأسباب للاستثمار في المعدن كما يفعلون طرق للقيام بهذه الاستثمارات.

يجادل البعض بأن الذهب هو بقايا بربرية لم يعد يحمل الصفات النقدية للماضي. في بيئة اقتصادية حديثة ، العملة الورقية هي المال المفضل. يزعمون أن فائدة الذهب الوحيدة هي حقيقة أنه مادة تستخدم في المجوهرات. على الطرف الآخر من النطاق ، هناك أولئك الذين يؤكدون أن الذهب أصل له العديد من الصفات الجوهرية التي تجعله فريدًا وضروريًا للمستثمرين للاحتفاظ به في محافظهم الاستثمارية.

تاريخ موجز للذهب

من أجل فهم الغرض من الذهب بشكل كامل ، يجب على المرء أن ينظر إلى الوراء إلى بداية سوق الذهب. بينما بدأ تاريخ الذهب عام 2000 قبل الميلاد ، عندما بدأ قدماء المصريين في تشكيل المجوهرات ، لم يكن حتى عام 560 قبل الميلاد. بدأ هذا الذهب يعمل كعملة. في ذلك الوقت ، أراد التجار إنشاء شكل مالي موحد وقابل للتحويل بسهولة من شأنه تبسيط التجارة. يبدو أن إنشاء عملة ذهبية مختومة بختم هو الحل ، حيث تم قبول المجوهرات الذهبية بالفعل على نطاق واسع ومعترف بها في أنحاء مختلفة من الأرض.

بعد ظهور الذهب كمال ، استمرت أهميته في النمو في جميع أنحاء أوروبا والمملكة المتحدة ، مع عرض الآثار من الإمبراطوريتين اليونانية والرومانية بشكل بارز في المتاحف في جميع أنحاء العالم ، وبريطانيا العظمى تطوير عملتها القائمة على المعادن في عام 775. البريطانيون الجنيه (الذي يرمز إلى رطل من الفضة الإسترليني) ، الشلنات والبنس كانت كلها تعتمد على كمية الذهب (أو الفضة) التي يمثلها .3 في النهاية ، يرمز الذهب إلى الثروة في جميع أنحاء أوروبا وآسيا وأفريقيا والأمريكتين.

معيار الولايات المتحدة متعلق بنظام المعدنين

استمرت حكومة الولايات المتحدة في هذا التقليد الذهبي من خلال إنشاء معيار متعلق بنظام المعدنين في عام 1792. وذكر معيار المعدنين ببساطة أن كل وحدة نقدية في الولايات المتحدة يجب أن تكون مدعومة إما بالذهب أو الفضة. على سبيل المثال ، كان الدولار الأمريكي يعادل 24.75 حبة من الذهب. وبعبارة أخرى ، فإن العملات المعدنية التي استخدمت كنقود تمثل ببساطة الذهب (أو الفضة) الذي تم إيداعه حاليًا في البنك .4

لكن هذا المعيار الذهبي لم يستمر إلى الأبد. خلال القرن العشرين ، كانت هناك العديد من الأحداث الرئيسية التي أدت في النهاية إلى انتقال الذهب من النظام النقدي. في عام 1913 ، تم إنشاء الاحتياطي الفيدرالي وبدأ في إصدار السندات الإذنية (النسخة الحالية من النقود الورقية) التي يمكن استبدالها بالذهب عند الطلب. أعطى قانون احتياطي الذهب لعام 1934 حق الحكومة الأمريكية لجميع العملات الذهبية المتداولة ووضع حدًا لسك العملات الذهبية الجديدة. باختصار ، بدأ هذا القانون في تأسيس فكرة أن الذهب أو العملات الذهبية لم تعد ضرورية في العمل كمال. تخلت الولايات المتحدة عن معيار الذهب في عام 1971 عندما توقفت عملتها عن دعم الذهب.

الذهب في الاقتصاد الحديث

على الرغم من أن الذهب لم يعد يدعم الدولار الأمريكي (أو العملات العالمية الأخرى لهذا الأمر) ، فإنه لا يزال يحمل أهمية في مجتمع اليوم. لا تزال مهمة للاقتصاد العالمي. للتحقق من هذه النقطة ، ليست هناك حاجة للنظر إلى أبعد من الميزانيات العمومية للبنوك المركزية والمنظمات المالية الأخرى ، مثل صندوق النقد الدولي. في الوقت الحاضر ، هذه المنظمات مسؤولة عن امتلاك ما يقرب من خمس المعروض العالمي من الذهب فوق الأرض .6 بالإضافة إلى ذلك ، أضافت العديد من البنوك المركزية إلى احتياطياتها من الذهب الحالية ، مما يعكس المخاوف بشأن الاقتصاد العالمي على المدى الطويل.

هناك ما يعرف بـ صندوق الذهب يمكنك التعرف عليه أكثر

الذهب يحافظ على الثروة

تتركز أسباب أهمية الذهب في الاقتصاد الحديث على حقيقة أنه نجح في الحفاظ على الثروة عبر آلاف الأجيال. ومع ذلك ، لا يمكن قول الشيء نفسه عن العملات المقومة بالورق. لوضع الأمور في نصابها ، ضع في اعتبارك المثال التالي:

في أوائل السبعينيات ، كانت أوقية واحدة من الذهب تساوي 35.8 دولارًا ، لنفترض أنه في ذلك الوقت ، كان لديك خيار إما الاحتفاظ بأوقية من الذهب أو ببساطة الاحتفاظ بـ 35 دولارًا. كلاهما سيشتري لك نفس الأشياء ، مثل بدلة عمل جديدة أو دراجة فاخرة. ومع ذلك ، إذا كان لديك أونصة من الذهب اليوم وقمت بتحويلها بأسعار اليوم ، فسيظل يكفي شراء بدلة جديدة تمامًا ، ولكن لا يمكن قول الشيء نفسه مقابل 35 دولارًا. باختصار ، كنت ستفقد مبلغًا كبيرًا من ثروتك إذا قررت الاحتفاظ بـ 35 دولارًا مقابل أونصة واحدة من الذهب لأن قيمة الذهب زادت ، في حين أن قيمة الدولار قد تآكلت بسبب التضخم.

الذهب كطوق مقابل الدولار

تعتبر فكرة أن الذهب يحافظ على الثروة أكثر أهمية في البيئة الاقتصادية حيث يواجه المستثمرون انخفاض الدولار الأمريكي وارتفاع التضخم. تاريخيا ، كان الذهب بمثابة تحوط ضد هذين السيناريوهين. مع ارتفاع التضخم ، يرتفع الذهب عادة. عندما يدرك المستثمرون أن أموالهم تفقد قيمتها ، سيبدأون في وضع استثماراتهم في الأصول الثابتة التي حافظت تقليديًا على قيمتها. تمثل السبعينيات مثالا رئيسيا لارتفاع أسعار الذهب في خضم ارتفاع التضخم

يعود سبب استفادة الذهب من انخفاض الدولار الأمريكي إلى أن الذهب مسعر بالدولار الأمريكي على مستوى العالم. هناك سببان لهذه العلاقة. أولاً ، يجب على المستثمرين الذين يتطلعون إلى شراء الذهب (أي البنوك المركزية) بيع دولاراتهم الأمريكية لإجراء هذه الصفقة. يؤدي هذا في نهاية المطاف إلى انخفاض الدولار الأمريكي حيث يسعى المستثمرون العالميون إلى التنويع خارج الدولار. السبب الثاني يتعلق بحقيقة أن ضعف الدولار يجعل الذهب أرخص بالنسبة للمستثمرين الذين لديهم عملات أخرى. وينتج عن ذلك زيادة الطلب من المستثمرين الذين لديهم عملات ارتفعت مقابل الدولار الأمريكي.

الذهب كملاذ آمن

سواء كانت التوترات في الشرق الأوسط أو أفريقيا أو أي مكان آخر ، فقد أصبح من الواضح بشكل متزايد أن عدم اليقين السياسي والاقتصادي هو حقيقة أخرى لبيئتنا الاقتصادية الحديثة. لهذا السبب ، ينظر المستثمرون عادة إلى الذهب كملاذ آمن في أوقات عدم اليقين السياسي والاقتصادي. لماذا هذا؟ حسنًا ، التاريخ مليء بالإمبراطوريات المنهارة والانقلابات السياسية وانهيار العملات. خلال هذه الأوقات ، كان المستثمرون الذين حملوا الذهب قادرين على حماية ثرواتهم بنجاح ، وفي بعض الحالات ، استخدموا السلعة للهروب من كل الاضطرابات. وبالتالي ، كلما كانت هناك أحداث إخبارية تلمح إلى نوع من عدم اليقين الاقتصادي العالمي ، غالبًا ما يشتري المستثمرون الذهب كملاذ آمن.

الذهب كاستثمار متنوع

بشكل عام ، يعتبر الذهب استثمار متنوع. من الواضح أن الذهب كان بمثابة استثمار تاريخي يمكن أن يضيف مكونًا متنوعًا إلى محفظتك ، بغض النظر عما إذا كنت قلقًا بشأن التضخم ، أو انخفاض الدولار الأمريكي ، أو حتى حماية ثروتك. إذا كان تركيزك ببساطة هو التنويع ، فلا يرتبط الذهب بالأسهم والسندات والعقارات.

الذهب كأصل يدفع الأرباح

عادة ما تكون أسهم الذهب أكثر جاذبية لمستثمرين النمو من المستثمرين الدخل. ترتفع أسهم الذهب وتنخفض بشكل عام مع سعر الذهب ، ولكن هناك شركات تعدين مُدارة جيدًا ومربحة حتى عندما ينخفض سعر الذهب. غالبًا ما تتضخم الزيادات في أسعار الذهب في أسعار أسهم الذهب. يمكن أن تؤدي الزيادة الصغيرة نسبيًا في سعر الذهب إلى مكاسب كبيرة في أفضل أسهم الذهب ، وعادة ما يحصل مالكو الذهب على عائد استثمار أعلى بكثير من أصحاب الذهب المادي.

حتى أولئك المستثمرين الذين ركزوا بشكل أساسي على النمو بدلاً من الدخل الثابت يمكن أن يستفيدوا من اختيار أسهم الذهب التي تثبت أداء توزيع أرباح قوي تاريخياً. تميل الأسهم التي تدفع أرباح الأسهم إلى إظهار مكاسب أعلى عندما يرتفع القطاع ويتحسن أداءه – في المتوسط ، ما يقرب من ضعف ذلك – من الأسهم غير المدفوعة للأرباح عندما يكون القطاع العام في حالة انكماش.

قطاع تعدين الذهب

يمكن أن يعاني قطاع التعدين ، الذي يشمل الشركات التي تستخرج الذهب ، من تقلبات عالية. عند تقييم أداء أرباح الأسهم الذهبية ، ضع في الاعتبار أداء الشركة بمرور الوقت فيما يتعلق بالأرباح. تعتبر عوامل مثل تاريخ الشركة في دفع أرباح الأسهم واستدامة نسبة توزيع الأرباح عنصرين رئيسيين يجب فحصهما في الميزانية العمومية للشركة والبيانات المالية الأخرى.

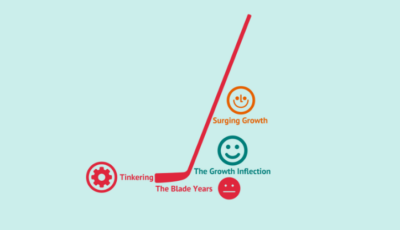

يتم تعزيز قدرة الشركة على الحفاظ على عوائد أرباح الأسهم بشكل كبير إذا كان لديها مستويات دين منخفضة باستمرار وتدفقات نقدية قوية ، ويظهر الاتجاه التاريخي لأداء الشركة تحسنًا مطردًا في أرقام الديون والتدفقات النقدية. نظرًا لأن أي شركة تمر بدورات النمو والتوسع عندما تتحمل المزيد من الديون ولديها رصيد نقدي أقل ، فمن الضروري تحليل أرقامها طويلة الأجل بدلاً من الإطار الزمني القصير للصورة المالية.

الاستثمار في الذهب له طرق عديدة يمكنك التعرف علي كيفية الاستثمار من الذهب

طرق مختلفة لامتلاك الذهب

أحد الاختلافات الرئيسية بين الاستثمار في الذهب منذ عدة مئات من السنين واليوم هو أن هناك المزيد من خيارات الاستثمار ، مثل:

- عقود الذهب الآجلة

- عملات ذهبية

- شركات الذهب

- صناديق المؤشرات المتداولة الذهبية

- صناديق استثمار الذهب

- سبيكة ذهب

- مجوهرات ذهبيه

الوقت سيء للاستثمار في الذهب؟

من أجل التحقق من مزايا الاستثمار في الذهب ، دعنا نتحقق من أدائه مقابل أداء مؤشر S&P 500 على مدى السنوات العشر الماضية. كان أداء الذهب ضعيفًا مقارنة بمؤشر ستاندرد آند بورز 500 في فترة العشر سنوات المنتهية في 26 يناير 2018 ، حيث حقق مؤشر ستاندرد آند بورز جي إس سي آي 3.27٪ مقارنة بمؤشر ستاندرد آند بورز 500 ، الذي عاد بنسبة 10.36٪ خلال نفس الفترة.

ومع ذلك ، تخطى الذهب مؤشر S&P 500 في فترة العشر سنوات من نوفمبر 2002 إلى أكتوبر 2012 ، مع ارتفاع إجمالي في السعر بنسبة 441.5٪ أو 18.4٪ سنويًا. من ناحية أخرى ، ارتفع مؤشر S&P 500 بنسبة 58٪ خلال هذه الفترة.

النقطة هنا هي أن الذهب ليس استثمارًا جيدًا دائمًا. أفضل وقت للاستثمار في أي أصل تقريبًا هو عندما يكون هناك شعور سلبي والأصل غير مكلف ، مما يوفر إمكانًا صعوديًا كبيرًا عندما يعود لصالحه ، كما هو موضح أعلاه.

الخلاصة

هناك مزايا وعيوب لكل استثمار. إذا كنت تعارض الاحتفاظ بالذهب المادي ، فقد يكون شراء الأسهم في شركة تعدين الذهب بديلاً أكثر أمانًا. إذا كنت تعتقد أن الذهب يمكن أن يكون رهانًا آمنًا ضد التضخم ، فإن الاستثمار في العملات المعدنية أو السبائك أو المجوهرات هي مسارات يمكنك اتباعها لتحقيق الازدهار القائم على الذهب. أخيرًا ، إذا كان اهتمامك الأساسي هو استخدام الرافعة المالية للربح من ارتفاع أسعار الذهب ، فقد يكون سوق العقود الآجلة هو إجابتك ، ولكن لاحظ أن هناك قدرًا كبيرًا من المخاطر المرتبطة بأي حيازات قائمة على الرافعة المالية. (للقراءة ذات الصلة ، انظر “هل كان الذهب استثمارًا جيدًا على المدى الطويل؟”)