ما هو عائد السندات؟

عائد السندات هو العائد الذي يدركه المستثمر على السندات. يمكن تعريف عائد السندات بطرق مختلفة. تحديد عائد السندات يساوي معدل الكوبونات هو أبسط تعريف. العائد الحالي هو دالة لسعر السند وقسيمته أو دفع الفائدة ، والتي ستكون أكثر دقة من عائد القسيمة إذا كان سعر السند مختلفًا عن قيمته الاسمية. الحسابات الأكثر تعقيدًا لعائد السندات ستحسب القيمة الزمنية للنقود ومدفوعات الفائدة المركبة. تتضمن هذه الحسابات العائد حتى الاستحقاق (YTM) ، والعائد المكافئ للسندات (BEY) والعائد السنوي الفعال (EAY).

نظرة عامة على عائد السندات

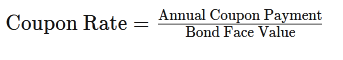

عندما يشتري المستثمرون السندات ، فإنهم يقرضون أموال مصدري السندات. بالمقابل ، يوافق مصدرو السندات على دفع فوائد المستثمرين على السندات خلال عمر السند وسداد القيمة الاسمية للسندات عند الاستحقاق. إن أبسط طريقة لحساب عائد السندات هي قسمة دفع القسيمة على القيمة الاسمية للسند. وهذا ما يسمى معدل القسيمة.

إذا كان للسند قيمة اسمية تبلغ 1000 دولار أمريكي ودفع فائدة أو قسيمة بقيمة 100 دولار أمريكي سنويًا ، فإن سعر القسيمة هو 10٪ (100 دولار أمريكي / 1000 دولار أمريكي = 10٪). ومع ذلك ، في بعض الأحيان يتم شراء السندات بأكثر من قيمتها الاسمية (قسط) أو أقل من قيمتها الاسمية (الخصم) ، مما سيغير العائد الذي يكسبه المستثمر على السند.

عائد السندات مقابل السعر

مع ارتفاع أسعار السندات ، تنخفض عائدات السندات. على سبيل المثال ، افترض أن المستثمر يشتري سندات تستحق في خمس سنوات بمعدل كوبون سنوي 10٪ وقيمة اسمية تبلغ 1000 دولار. في كل عام ، يدفع السند 10 ٪ أو 100 دولار في الفائدة. سعر القسيمة هو الفائدة مقسومة على القيمة الاسمية.

إذا ارتفعت أسعار الفائدة فوق 10٪ ، فإن سعر السند سينخفض إذا قرر المستثمر بيعه. على سبيل المثال ، تخيل أن أسعار الفائدة لاستثمارات مماثلة ترتفع إلى 12.5٪. لا تزال السندات الأصلية تقوم بدفع قسيمة بقيمة 100 دولار فقط ، الأمر الذي لن يكون جذابًا للمستثمرين الذين يمكنهم شراء سندات تدفع 125 دولارًا الآن مع ارتفاع أسعار الفائدة.

إذا أراد مالك السندات الأصلي بيع سنداته ، فيمكن تخفيض السعر بحيث تساوي مدفوعات القسيمة وقيمة الاستحقاق عائدًا بنسبة 12٪. في هذه الحالة ، هذا يعني أن المستثمر سينخفض سعر السند إلى 927.90 دولار. من أجل فهم كامل لماذا هذه هي قيمة السند ، تحتاج إلى فهم المزيد حول كيفية استخدام القيمة الزمنية للمال في تسعير السندات ، والتي سيتم مناقشتها لاحقًا في هذه المقالة.

إذا انخفضت أسعار الفائدة ، فإن سعر السند سيرتفع لأن دفع الكوبون أكثر جاذبية. على سبيل المثال ، إذا انخفضت أسعار الفائدة إلى 7.5٪ للاستثمارات المماثلة ، يمكن لبائع السندات بيع السند مقابل 1،101.15 دولارًا. كلما انخفضت أسعار الفائدة ، ارتفع سعر السندات ، وينطبق الشيء نفسه على العكس عندما ترتفع أسعار الفائدة.

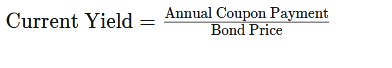

في أي من الحالتين ، لم يعد لمعدل القسيمة أي معنى للمستثمر الجديد. ومع ذلك ، إذا تم تقسيم القسيمة السنوية على سعر السند ، يمكن للمستثمر حساب العائد الحالي والحصول على تقدير تقريبي للعائد الحقيقي للسند.

العائد الحالي ومعدل القسيمة هي حسابات غير مكتملة لعائد السندات لأنها لا تأخذ في الاعتبار القيمة الزمنية للنقود أو قيمة الاستحقاق أو تكرار الدفع. هناك حاجة إلى حسابات أكثر تعقيدًا لرؤية الصورة الكاملة لعائد السندات.

العائد حتى الاستحقاق

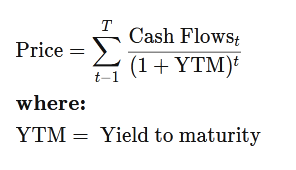

يساوي عائد السند حتى تاريخ الاستحقاق (YTM) سعر الفائدة الذي يجعل القيمة الحالية لجميع التدفقات النقدية المستقبلية للسندات مساوية لسعرها الحالي. تتضمن هذه التدفقات النقدية جميع مدفوعات القسيمة وقيمة استحقاقها. حل YTM هو عملية تجريبية وخطأ يمكن إجراؤها على الآلة الحاسبة المالية ، ولكن الصيغة هي كما يلي:

في المثال السابق ، كانت قيمة السندات بقيمة 1000 دولار ، وخمس سنوات حتى الاستحقاق ، ومدفوعات القسيمة السنوية 100 دولار تساوي 927.90 دولارًا لتتوافق مع YTM بنسبة 12٪. في هذه الحالة ، كانت دفعات القسيمة الخمسة وقيمة استحقاق 1000 دولار هي التدفقات النقدية للسند. تحديد القيمة الحالية لكل من هذه التدفقات النقدية الستة بخصم أو سعر فائدة بنسبة 12٪ سيحدد السعر الحالي للسند.

العائد المكافئ للسندات – BEY

عادة ما يتم تسعير عوائد السندات على أنها عائد مكافئ للسندات (BEY) ، مما يجعل التعديل على حقيقة أن معظم السندات تدفع قسيمتها السنوية على دفعتين نصف سنوية. في الأمثلة السابقة ، كانت التدفقات النقدية للسندات سنوية ، لذا فإن YTM تساوي BEY. ومع ذلك ، إذا تم دفع القسيمة كل ستة أشهر ، فإن YTM نصف السنوية ستكون 5.979٪.

BEY هو إصدار سنوي بسيط من YTM نصف السنوي ويتم حسابه عن طريق ضرب YTM في اثنين. في هذا المثال ، تكون BEY لسند يدفع مدفوعات كوبون نصف سنوية بقيمة 50 دولارًا أمريكيًا 11.958٪ (5.979٪ × 2 = 11.958٪). لا تحسب BEY القيمة الزمنية للمال للتعديل من YTM نصف سنوي إلى معدل سنوي.

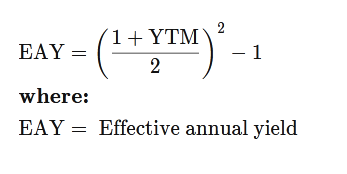

العائد السنوي الفعال – EAY

يمكن للمستثمرين العثور على عائد سنوي أكثر دقة بمجرد معرفة BEY لسند إذا كان لديهم حساب للقيمة الزمنية للمال في الحساب. في حالة دفع نصف قسيمة يتم احتساب العائد السنوي الفعلي (EAY) على النحو التالي:

إذا كان المستثمر يعرف أن YTM نصف السنوية كانت 5.979٪ ، فيمكنه استخدام الصيغة السابقة للعثور على EAY عند 12.32٪. نظرًا لأن فترة التركيب الإضافية مدرجة ، فإن EAY ستكون أعلى من BEY.

مضاعفات إيجاد عائد السندات

هناك بعض العوامل التي يمكن أن تجعل العثور على عائد السندات أكثر تعقيدًا. على سبيل المثال ، في الأمثلة السابقة ، كان من المفترض أن السند بقي أمامه خمس سنوات بالضبط عند الاستحقاق عندما تم بيعه ، وهو أمر نادرًا ما يكون عليه الحال.

عند حساب عائد السندات ، يمكن التعامل مع فترات الكسر ببساطة ؛ الفائدة المستحقة أكثر صعوبة. على سبيل المثال ، تخيل أن السندات لديها أربع سنوات وثمانية أشهر متبقية حتى الاستحقاق. يمكن تحويل الأس في حسابات العائد إلى عشري لضبط السنة الجزئية. ومع ذلك ، هذا يعني أن أربعة أشهر في فترة القسيمة الحالية قد انقضت وأن هناك شهران آخران مطلوبان ، الأمر الذي يتطلب تعديلًا للفائدة المستحقة. سيتم دفع القسيمة الكاملة لمشتري السندات الجديد ، وبالتالي سيتم تضخيم سعر السند قليلاً لتعويض البائع عن الأشهر الأربعة في فترة القسيمة الحالية التي انقضت.

يمكن تسعير السندات “بسعر نظيف” يستبعد الفائدة المستحقة أو “السعر القذر” الذي يشمل المبلغ المستحق لتسوية الفائدة المستحقة. عندما يتم تسعير السندات في نظام مثل بلومبرج أو محطة رويترز ، يتم استخدام السعر النظيف.

ملخص عائد السندات

عائد السند هو العائد للمستثمر من قسيمة السندات والتدفقات النقدية المستحقة. يمكن حسابه كعائد قسيمة بسيط ، والذي يتجاهل القيمة الزمنية للنقود وأي تغييرات في سعر السندات أو باستخدام طريقة أكثر تعقيدًا مثل العائد حتى الاستحقاق. عادة ما يتم تسعير العائد حتى تاريخ الاستحقاق على أنه عائد مكافئ للسندات (BEY) ، مما يجعل من السهل مقارنة السندات ذات فترات دفع القسيمة أقل من عام. الإستراتيجية الكلاسيكية هي استخدام تقنية سندات السندات لتعظيم الأرباح مع السندات المتعددة التي تصل إلى مرحلة النضج في أوقات مختلفة.

يمكن شراء السندات من خلال مجموعة متنوعة من المصادر المختلفة. طريقة شائعة لشراء بعض أنواع السندات هي استخدام حساب استثمار من خلال وسيط.