يتجنب العديد من مستثمري التجزئة سوق السندات لأنه لا يقدم نفس المستوى من الارتفاع المحتمل المحتمل في سوق الأسهم. في حين يختلف سوق السندات عن سوق الأسهم ، لا ينبغي تجاهلها. وهي قابلة للمقارنة بحجم سوق الأوراق المالية ولها عمق هائل. يمكن أن يساعدنا كتاب “انتصار المتفائلين: 101 عامًا من عوائد الاستثمار العالمية” (2002) ، بقلم ديمسون ومارش وستونتون في مراجعة السندات في القرن العشرين. ثم سننظر في تأثير الابتكار. أخيرًا ، سنلقي نظرة على عوائد سوق السندات خلال العقدين الأولين من القرن الحادي والعشرين.

قرن قاس لمستثمري السندات

انتصر مستثمرو الأسهم على مستثمري السندات خلال القرن العشرين. كانت علاوة المخاطرة المضمنة في السندات خلال القرن العشرين منخفضة للغاية لتعويض المستثمرين عن الاضطراب المقبل. شهدت هذه الفترة سوقين للدببة والصعود العلمانيين في الدخل الثابت للولايات المتحدة. بلغ التضخم ذروته في نهاية الحربين العالميتين الأولى والثانية نتيجة لزيادة الإنفاق الحكومي خلال تلك الفترات.

سوق السندات الحكومية: ما يحتاج تجار الفوركس إلى معرفته

بدأ أول سوق صعودي بعد الحرب العالمية الأولى واستمر حتى بعد الحرب العالمية الثانية. وفقًا لديمسون ومارش وستونتون ، أبقت الحكومة الأمريكية عوائد السندات منخفضة بشكل مصطنع خلال فترة التضخم في الحرب العالمية الثانية وحتى عام 1951. ولم يتم رفع هذه القيود حتى بدأ سوق السندات في عكس البيئة التضخمية الجديدة . على سبيل المثال ، من مستوى منخفض بلغ 1.9٪ في عام 1951 ، ارتفعت عائدات السندات الأمريكية طويلة الأجل إلى أعلى مستوى لها بنسبة 15٪ تقريبًا بحلول عام 1981. وكانت هذه نقطة التحول للسوق الصاعدة الثانية للقرن.

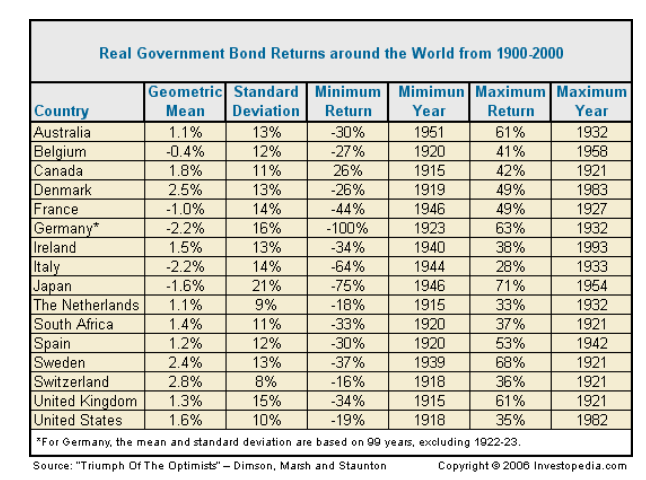

يوضح الرسم البياني أدناه عوائد السندات الحكومية الحقيقية للقرن العشرين. أظهرت جميع البلدان المدرجة في الجدول أدناه عوائد حقيقية إيجابية في أسواق الأسهم الخاصة بها خلال هذه الفترة. ومن المفارقات أنه لا يمكن قول الشيء نفسه عن أسواق السندات الخاصة بهم.

كانت الدول التي أظهرت عوائد حقيقية سلبية هي الأكثر تأثراً بالحروب العالمية. على سبيل المثال ، شهدت ألمانيا فترتين تم فيهما القضاء على الدخل الثابت. خلال أسوأ الفترتين ، 1922-1923 ، وصل التضخم إلى 209،000،000،000 ٪ لا يمكن فهمها. وفقًا لـ “انتصار المتفائلين” ، عملت 300 مصنع ورق و 150 عمل طباعة مع 2000 مكبس ليلا ونهارًا لتلبية الطلب على الأوراق النقدية خلال هذه الفترة. كان للقرن العشرين أكثر من حلقة واحدة من التضخم المفرط ، ولكن تلك التي شهدتها ألمانيا في أوائل عشرينيات القرن العشرين كانت شديدة بشكل خاص.

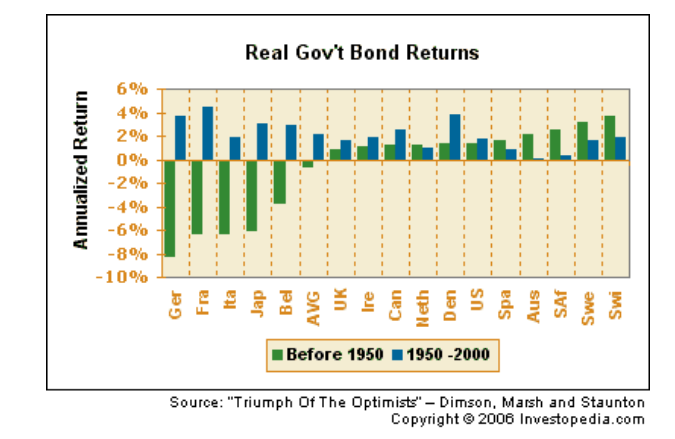

يقارن الرسم البياني أدناه عوائد السندات الحكومية الحقيقية للنصف الأول والثاني من القرن العشرين. لاحظ كيف شهدت البلدان التي شهدت أداءً سيئًا لسنداتها في النصف الأول من القرن العشرين انعكاسًا في مصيرها في النصف الثاني:

يمنحك هذا الرسم التوضيحي شعورًا جيدًا بسوق السندات الحكومية. وفقًا لـ Dimson و Marsh و Staunton ، كان أداء سوق سندات الشركات الأمريكية أفضل أيضًا. أضافت سندات الشركات الأمريكية في المتوسط 100 نقطة أساس فوق السندات الحكومية المماثلة خلال القرن العشرين. وقد حسبوا أن ما يقرب من نصف هذا الاختلاف مرتبط بالعلاوة الافتراضية. يرتبط النصف الآخر بالافتراضات ، وخفض التصنيف ، والمكالمات المبكرة.

لن يكون سوق السندات هو نفسه أبداً

في السبعينيات ، بدأت عولمة الأسواق العالمية مرة أخرى بشكل جدي. لم يشهد العالم مثل هذه العولمة منذ العصر الذهبي ، وهذا سيبدأ بالفعل في التأثير على أسواق السندات في الثمانينيات. حتى ذلك الحين ، لم يكن مستثمرو التجزئة وصناديق الاستثمار المشتركة والمستثمرون الأجانب جزءًا كبيرًا من سوق السندات. تقدم مقالة “إدارة الدخل الثابت: الماضي والحاضر والمستقبل” بقلم دانيال فوس تحليلاً مفيدًا. ووفقًا لفوس ، فإن سوق السندات سيشهد المزيد من التطوير والابتكار في العقدين الأخيرين من القرن العشرين مما كان عليه في القرنين السابقين. على سبيل المثال ، تم إنشاء فئات أصول جديدة مثل الأوراق المالية المحمية من التضخم ، والأوراق المالية المدعومة بالأصول (ABS) ، والأوراق المالية المدعومة بالرهن العقاري ، والأوراق المالية عالية العائد ، وسندات الكارثة. تم تعويض المستثمرين الأوائل في هذه الأوراق المالية الجديدة عن مواجهة تحدي فهمها وتسعيرها.

أثر الابتكار

دخل سوق السندات القرن الحادي والعشرين وهو يخرج من أكبر سوق صاعدة. انخفضت عائدات السندات طويلة الأجل من أعلى مستوى لها بنسبة 15٪ تقريبًا في عام 1981 إلى 7٪ بحلول نهاية القرن ، مما أدى إلى ارتفاع أسعار السندات. كما ازداد الابتكار في سوق السندات خلال العقود الثلاثة الأخيرة من القرن العشرين ، ومن المرجح أن يستمر ذلك. علاوة على ذلك ، قد لا يمكن إيقاف التوريق ، ويمكن فتح أي شيء له تدفقات نقدية مادية مستقبلية إلى ABS. إن مستحقات الرعاية الصحية ورسوم الصناديق المشتركة وقروض الطلاب ، على سبيل المثال ، ليست سوى عدد قليل من المجالات التي يتم تطويرها لسوق ABS.

تطور محتمل آخر هو أن المشتقات ستصبح جزءًا أكثر أهمية من الدخل المؤسسي الثابت. من المحتمل أن يستمر استخدام أدوات مثل العقود الآجلة لأسعار الفائدة ، ومقايضات أسعار الفائدة ، ومقايضات التخلف عن سداد الائتمان. استنادًا إلى الإصدار والسيولة ، ستحافظ أسواق الولايات المتحدة وسندات Eurobond على هيمنتها على سوق السندات العالمية. مع تحسن سيولة سوق السندات ، ستستمر صناديق الأسهم المتداولة في البورصة في الحصول على حصة في السوق. تستطيع صناديق الاستثمار المتداولة إزالة الغموض عن استثمار الدخل الثابت لعميل التجزئة من خلال التداول المبسط وزيادة الشفافية. على سبيل المثال ، يحتوي موقع Barclays iShares على بيانات يومية حول سنداته المتداولة ETFs. وأخيرًا ، فإن استمرار الطلب القوي على الدخل الثابت من قبل أمثال صناديق المعاشات سيساعد فقط على تسريع هذه الاتجاهات على مدى العقود القليلة القادمة.

السندات في القرن الواحد والعشرين

أظهر السوق الصعودي للسندات قوة مستمرة في أوائل القرن الحادي والعشرين ، ولكن هذه القوة تضع المستقبل موضع تساؤل. في العقد الأول من القرن الحادي والعشرين ، فاجأت السندات معظم المراقبين بتفوقها على سوق الأسهم. والأكثر من ذلك أن سوق الأسهم أظهر تقلبات شديدة خلال ذلك العقد. ظلت سوق السندات مستقرة نسبيا ، كما هو موضح في الجدول أدناه.