أحد المفاهيم الأولى التي سيصادفها التاجر الجديد في سوق الفوركس هو مفهوم طلب العرض أو انتشار السبريد. نظرًا لأنه يتم تنفيذ معظم تداولات الفوركس القائمة على البيع بالتجزئة دون قيام الوسيط بفرض عمولة ، فإن فرق السعر المطلوب للعرض يمثل التكلفة الأساسية لممارسة الأعمال التجارية في سوق الفوركس الفوري.

عندما يقوم متداول العملات بتنفيذ صفقة فوركس تم اقتباسها من قبل وسيط أو صانع سوق ، فهذا يعني عادةً أن المتداول سيدفع بضع نقاط من أجل أن يتمكن من تولي أو إغلاق مركز الفوركس الذي يريده. ستناقش الأقسام التالية انتشار طلب العرض والعديد من الموضوعات الأخرى المتعلقة به والتي يجب أن يكون تجار الفوركس على دراية بها.

يمكنك التعرف علي إيجابيات وسلبيات الفوركس للمستثمرين

وأوضح العرض انتشار الطلب على الفوركس

يتم تعريف فارق التعامل الذي تمت ملاحظته في عروض الأسعار التي تم إجراؤها بواسطة صانعي سوق الفوركس ببساطة على أنه الفرق بين عرض سعر زوج العملات وسعر الطلب. سعر العرض هو سعر الصرف الذي سيشتري به صانع السوق زوج العملات ، بينما سعر الطلب هو سعر الصرف الذي سيبيع به زوج العملات.

على سبيل المثال ، ضع في اعتبارك صورة لقطة الشاشة التالية من MetaTrader التي توضح فرق سعر العرض لزوج العملات EUR / USD في نافذة التعامل. ستلاحظ أن سعر صرف العطاء الذي يمكن للمتداول بيعه هو 1.05716 ، في حين أن سعر العرض أو الطلب الذي يمكنهم الشراء به هو 1.05733. فرق التداول هو الفرق بين أسعار الصرف تلك ، والتي يتم حسابها عن طريق طرح سعر العطاء من سعر العرض أو سعر الطلب. في هذا المثال سيكون 0.00017 أو 1.7 نقطة.

وأوضح العرض انتشار الطلب على الفوركس

يتم تعريف فارق التعامل الذي تمت ملاحظته في عروض الأسعار التي تم إجراؤها بواسطة صانعي سوق الفوركس ببساطة على أنه الفرق بين عرض سعر زوج العملات وسعر الطلب. سعر العرض هو سعر الصرف الذي سيشتري به صانع السوق زوج العملات ، بينما سعر الطلب هو سعر الصرف الذي سيبيع به زوج العملات.

على سبيل المثال ، ضع في اعتبارك صورة لقطة الشاشة التالية من MetaTrader التي توضح فرق سعر العرض لزوج العملات EUR / USD في نافذة التعامل. ستلاحظ أن سعر صرف العطاء الذي يمكن للمتداول بيعه هو 1.05716 ، في حين أن سعر العرض أو الطلب الذي يمكنهم الشراء به هو 1.05733. فرق التداول هو الفرق بين أسعار الصرف تلك ، والتي يتم حسابها عن طريق طرح سعر العطاء من سعر العرض أو سعر الطلب. في هذا المثال سيكون 0.00017 أو 1.7 نقطة.

عادةً ما يكسب صانعو سوق الفوركس المحترفون وسماسرة الفوركس عبر الإنترنت أموالهم عن طريق ترميز عرض الطلب المتاح لهم في سوق الفوركس الاحترافي. وهذا يمنحهم القدرة على تعويض المركز أو استيعابه في مركزهم الحالي بسعر صرف موات.

بشكل أساسي ، كلما تمكنت علامة السوق في كثير من الأحيان من تعويض مركز أحد العملاء بمركز آخر ، كلما استطاعوا نظريًا التقاط هذا العطاء وطلب انتشار لصالح ربحيتهم الإجمالية. بالطبع ، يتحملون أيضًا بعض المخاطر إذا كان السوق يتحرك بسرعة مقابل المركز الذي يحصل عليه من عميل يتعامل مع سعر الصرف المقتبس.

تحريف فروق أسعار زوج العملات

قد يحرف صناع السوق المحترفون فروق معاملاتهم أعلى أو أقل بناءً على وجهة نظرهم حول الطريقة التي يتحرك بها السوق في المستقبل القريب. بالإضافة إلى ذلك ، سيقوم صناع السوق أحيانًا “بقراءة” العميل من خلال تحريف السعر المعروض عمداً بعد توقع ما سيفعله العميل بناءً على نشاطه السابق أو وضعه المعروف أو ظروف السوق السائدة.

من الناحية العملية ، تعني عملية القراءة هذه أنه إذا اعتقد صانع السوق أن العميل سيكون بائعًا ، فسوف يقتبسهم عندئذٍ على أنه طلب شراء ضيق كما يتوقع العميل عادةً ، ولكن مع انحراف السعر بالكامل أسفل السعر السائد سوق. إذا كان العميل يتعامل ، فهذا يسمح لصانع السوق بشراء هذا المركز بسعر صرف أفضل بكثير من ذلك المتاح في سوق Interbank.

على العكس من ذلك ، إذا اعتقد صانع السوق أن العميل هو مشتر ، فقد يقتبس عرضًا ضيقًا يطلب فرق السعر يميل إلى أعلى فوق السوق السائدة. ما لم يرفض العميل التعامل ، فهذا يساعد صانع السوق على بيع المركز للعميل بسعر صرف أكثر فائدة لأنفسهم.

ما الذي يحدد عرض انتشار الطلب على الفوركس؟

يميل عرض فرق تداول الفوركس الذي يقتبسه وسيط أو صانع سوق إلى الاعتماد على عدد من العوامل. الأول والأهم هو زوج العملات المعني ، حيث تميل أزواج العملات المختلفة إلى متوسط فروق أسعار طلب مختلفة.

بشكل عام ، تميل أزواج العملات الأكثر سيولة ، مثل أزواج العملات الرئيسية مثل EUR / USD و USD / JPY ، إلى الحصول على فروق أسعار تداول أضيق. هذا لأن لديهم أكبر عدد من صانعي السوق النشطين الذين يرون حجم تداول كبير في أزواج العملات هذه في كل يوم تداول وغالباً ما يتنافس هؤلاء المتداولون مع بعضهم البعض في أعمال العملاء من خلال إظهار فروق تداول أكثر إحكامًا للعملاء.

يميل التعامل مع فروق الأسعار أيضًا إلى الانخفاض في سوق ذات حجم أعلى لأن هذا يعني ضمناً أن المزيد من المتداولين يشاركون كمشترين وبائعين في مثل هذا السوق. وهذا يزيد من فرص صانع السوق في العثور على المشترين والبائعين المهتمين في وقت معين.

أيضًا ، عندما يحرص المزيد من المتداولين على الشراء ، تميل أسعار الصرف المقتبسة لزوج عملات معين إلى الارتفاع لأن صانعي السوق يرفعون عروضهم ليعكسوا أنهم أكثر حرصًا على الشراء من البيع لموازنة مراكزهم. عندما يرغب المزيد من المتداولين في بيع زوج عملات ، فسوف ينخفض سعر الصرف لأن صانعي السوق من المحتمل أن يصبحوا طويلين من مبيعات العملاء وبالتالي يتراجعون عن عطاءاتهم.

في الأسواق ذات الحجم الكبير مثل سوق الفوركس مع الكثير من أنشطة البيع والشراء التي تحدث في نفس الوقت ، يميل هذا الموقف إلى زيادة متزامنة في العطاءات وانخفاض في العروض التي تشدد بشكل طبيعي انتشار تداول السوق الملحوظ.

تساعد هذه الظاهرة على تفسير سبب بقاء فروقات التداول ضيقة جدًا في سوق الفوركس عالي الحجم عند مقارنته بالعديد من الأسواق المالية الأخرى – على الرغم من حقيقة أنه لا يتم فرض أي شكل آخر من العمولة على معاملات الفوركس بالتجزئة التي ستساعد في تعويض صانع السوق عن المخاطر يأخذونه.

علاوة على ذلك ، يمكن أن تؤثر عوامل أخرى بل وتغير فارق سعر العرض السائد الذي يتم اقتباسه لزوج عملات معين. بالإضافة إلى حجم التداول ، تشمل هذه العوامل أشياء مثل سيولة السوق ووجود صانعي السوق الآخرين المتاحين لعرض الأسعار وبالتالي التنافس على أعمال العملاء.

عامل آخر مهم يؤثر على انتشار الفوركس السائد الذي يتقاضاه صناع السوق والوسطاء هو المستوى الحالي للتقلبات. ويرتبط هذا ارتباطًا وثيقًا بمخاطر تحركات أسعار الصرف الحادة ، والتي تميل أيضًا إلى التأثير على عرض فرق سعر العرض حيث أن صانعي السوق الذين يقتبسون الأسعار في سوق متقلبة يتحملون مخاطر أكبر في القيام بذلك ، وبالتالي يستشهدون بأسعار أوسع للتعويض. يكون انتشار التداول عرضة للتوسيع بشكل خاص إذا كان لدى صانعي السوق سبب وجيه لتوقع حركات مفاجئة وحادة ، مثل تقلبات السوق البرية التي غالبًا ما يتم ملاحظتها والتي تؤثر على انتشار التداول السائد حول إعلانات البيانات الاقتصادية الرئيسية.

مثال على البيانات الاقتصادية التي قد تؤثر على انتشار التداول سيكون رقم الوظائف غير الزراعية في الولايات المتحدة. يمكن أن يؤثر هذا الإصدار الرئيسي للبيانات بسرعة وبشكل ملحوظ على تقييم السوق لأزواج العملات التي تشمل الدولار الأمريكي ، خاصة إذا كان الرقم المرصود يختلف اختلافًا كبيرًا عن الرقم المتوقع من خلال الإجماع العام لمحللي السوق.

استراتيجيات التداول قصيرة المدى الشائعة بين تجار الفوركس

مثال آخر على الموقف الذي قد يتسبب في اتساع فروق التعاملات في النقد الأجنبي سيكون حول نتيجة الانتخابات السياسية المعلقة أو الاستفتاء الوطني مثل تصويت خروج بريطانيا من الاتحاد الأوروبي. يمكن أن تؤثر مثل هذه الأحداث الإخبارية بشكل ملحوظ على التقييم النسبي للعملة ذات الصلة وغالبًا ما تؤدي إلى تقلبات كبيرة في سعر الصرف تجعل أسعار الأسعار أكثر خطورة بالنسبة لصانع السوق.

العرض النموذجي اسأل عن فرق السعر في أزواج العملات الأجنبية

نظرًا لأن كل زوج عملات يميل إلى أن يكون له فرق تداول نموذجي عند تسعيره من خلال وسيط معين أو صانع سوق ، يمكن أن يساعد المتداول الذي يكون حساسًا لعرض فرق التداول على معرفة أزواج العملات التي تميل إلى أن يكون لها فروق أسعار ضيقة.

في سوق Interbank ، سيقتبس بعض صانعي السوق المحترفين فروق تداول ثابتة لأزواج العملات الرئيسية مثل نقطتين ، إلى مكاتب التداول الخاصة بهم. ثم يقوم ممثلو خدمة العملاء الذين يديرون مكتب التداول بتوسيع فروقات التداول هذه بشكل روتيني إلى ثلاث نقاط عند عرض السعر على عملائهم.

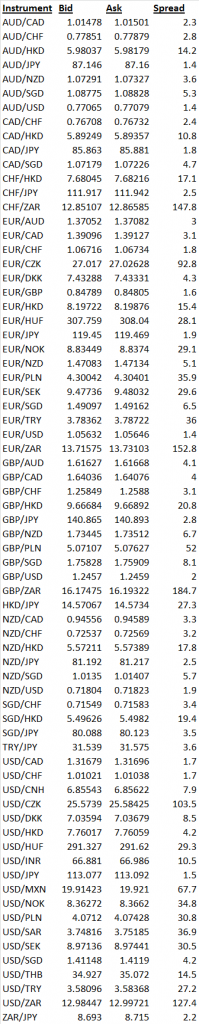

عندما يتعلق الأمر بفوارق التداول التي يتقاضاها وسطاء الفوركس بالتجزئة عبر الإنترنت ، فإن المثال الموضح في الجدول رقم 1 التالي هو قائمة بأسعار الطلب الحالية في السوق وانتشار التعاملات الناتجة اعتبارًا من 22 فبراير 2017. يتم عرض أسعار الصرف والفروق لجميع أزواج العملات التي تم اقتباسها من قبل وسيط الفوركس عبر الإنترنت Oanda الذي يتعامل عادةً مع عملاء الفوركس بالتجزئة.

الجدول رقم 1: عرض سعر الفوركس يسأل ويتعامل مع جميع أزواج عملات الفوركس المقتبسة من Oanda في 22 فبراير 2017.

إذا كان لدى تاجر الفوركس مصلحة في البدء في تداول زوج عملات معين ، فسيكون من الأفضل له أن يقوم أولاً بالبحث عما إذا كانت فروق التعاملات الثابتة أو المتغيرة في زوج العملات هذا ستؤدي إلى ربحية تداوله المفضل إستراتيجية.

من هم التجار الذين يحتاجون إلى أقل فروق أسعار للفوركس وأيهم لا يحتاج؟

بشكل عام ، يميل متداولو الفوركس الذين يتعاملون بنشاط أكبر إلى طلب فروق تداول ضيقة أو منخفضة لتعزيز أرباحهم. ويرجع ذلك إلى أنه كلما زادت فروق الأسعار التي يدفعونها ، كلما زاد انتشار هذه الفروق بشكل كبير في أرباح التداول الخاصة بهم.

قد يشمل هؤلاء المتداولين النشطين أولئك الذين ينخرطون في المضاربة السريعة ، أو التداول اليومي المتكرر ، أو التداول الخوارزمي ، أو غيرها من استراتيجيات التداول ذات الحجم الكبير التي تنطوي على الدخول إلى سوق الفوركس والخروج منه بانتظام. ستميل الإستراتيجية إلى أن تكون حساسة بشكل خاص إذا كانت الأرباح الصغيرة فقط متوقعة في كل معاملة.

هؤلاء المتداولون الذين يتعاملون بشكل غير متكرر أو يؤسسون مراكز طويلة الأجل يتطلعون إلى المشاركة في اتجاه متعدد الأشهر في زوج عملات هم عادةً غير معرضين لعرض سبريد التداول. ويرجع ذلك إلى حقيقة أنهم يتوقعون حركات أكبر بكثير فيما يتعلق بعرض طلب عرض السبريد الذي يحتاجون للتعامل معه ، لذا فإن عرض السبريد عادة ما يكون له تأثير عام صغير على الحد الأدنى.

أنواع سياسات انتشار تداول الفوركس

- عند التفكير في استخدام عرض أسعار طلب إستراتيجية حساسة مع وسيط فوركس معين ، ستحتاج حقًا إلى التحقق من نوع سياسة توزيع الفروقات التي يستخدمها الوسيط. فيما يلي الأنواع الأكثر شيوعًا لسياسات انتشار تداول العملات الأجنبية التي يستخدمها وسطاء الفوركس بالتجزئة:

- فروق الأسعار الثابتة – وهذا يعني أن الفرق بين سعر العرض وسعر الطلب لسبريد التداول سيظل ثابتًا في عروض الأسعار التي يقدمها الوسيط بشكل مستقل عن ظروف السوق الحالية. غالبًا ما يتم توفير هذه الأنواع من الفروقات من قبل وسطاء الفوركس بالتجزئة للحسابات التي يتم تداولها تلقائيًا حتى يعرف التاجر بالضبط ما هو السبريد المتوقع عندما يدخل نظام التداول الخوارزمي ويخرج من السوق.

- الفوارق الثابتة الممتدة – هذا النوع من سياسة فرق التداول يعني أن جزءًا من فارق التعامل يتم تعيينه مسبقًا ، على الرغم من أنه يمكن تعديل جزء آخر من قبل الوسيط وفقًا لظروف السوق.

- فروق متغيرة – ستختلف فروق الأسعار وفقًا لنوع السياسة هذا في العرض وفقًا لظروف السوق. تميل الفروق المتغيرة إلى أن تكون أضيق عندما يكون السوق هادئًا ، وأوسع عندما يتحرك السوق بنشاط بطريقة متقلبة. يميل هذا النوع من الفروق إلى عكس ظروف السوق بشكل أكثر دقة ولكنه يقدم عنصرًا من عدم اليقين الكبير في بيئة تنفيذ الصفقات التاجر النشط التي يمكن أن تؤثر سلبًا على ربحيته.

التحقق من الوسطاء الذين يقدمون أفضل فروقات الأسعار

قبل اختيار وسيط فوركس أو صانع سوق للقيام بأعمال تجارية معه ، سيرغب كل متداول في الفوركس أولاً في تحديد مدى أهمية عرض انتشار التداول لأعمال تداول العملات.

طور بعض المتداولين إستراتيجيات حساسة منتشرة للغاية ، في حين سيكون لدى البعض الآخر استراتيجيات لا تميل إلى أن تتأثر بشدة بفوارق التعامل.

إذا كان عرض السبريد أقل أهمية بالنسبة لك ، فربما ترغب في اختيار أي وسيط يتمتع بسمعة طيبة ويحظى بتنظيم جيد والذي سيوفر معلومات تحليلية جيدة ومنصة تداول مستقرة.

من ناحية أخرى ، إذا كان عرض انتشار التداول مهمًا جدًا لربحية الإستراتيجية التي اخترتها ، فستحتاج إلى تخصيص قدر كبير من الوقت لتحديد شريك تنفيذ تداول يقدم أفضل فروق أسعار في أزواج العملات الأجنبية التي تفكر فيها تجارة.

تذكر أيضًا أن فروقات وسطاء الفوركس الفعلية يمكن أن تختلف من وقت لآخر في الممارسة اعتمادًا على ظروف السوق السائدة وعوامل المخاطر التجارية. يقدم بعض السماسرة عبر الإنترنت سبريد تداول ثابت لأزواج العملات الرئيسية التي يمكن أن تكون ميزة رائعة للمتداول للبحث عنها إذا كان نجاح استراتيجية التداول الأساسية الخاصة به حساسًا بشكل خاص للتعامل مع عرض انتشار الفروقات.

بعض وسطاء الفوركس عبر الإنترنت ، مثل الوسيط Oanda الذي قدم معلومات الانتشار في الجدول رقم 1 أعلاه ، سينشرون فروقاتهم الثابتة و / أو الفعلية و / أو المتوسطة على مواقعهم الإلكترونية.

يعد تصفح مواقع الويب الرسمية الخاصة بهم للحصول على هذه المعلومات طريقة ممتازة لتحديد نوع التعاملات المنتشرة المتوقعة من هذا الوسيط المحدد. موقع ويب آخر مفيد جدًا في مقارنة عروض الأسعار المباشرة والتاريخية التي تطلب فروق الأسعار من وسطاء الفوركس المختلفين هو fxintel.com

بمجرد تحديد وسيط محتمل مناسب ، ستكون الخطوة التالية هي فتح حساب تجريبي للتحقق من انتشار تداول الوسيط. بعد ذلك ، إذا كان كل شيء يبدو مرضيًا ، فيمكنك التفكير في فتح حساب حقيقي ممول بشكل متواضع للتحقق من أن أسعار التداول الحية تتوافق مع فروق الأسعار التي تتعامل مع الحساب التجريبي وتبقى ثابتة. إذا كان السمسار يبدو محترماً ويفي بجميع معايير شريكك التجاري الآخر ، عندها فقط سيكون من الحكمة زيادة تمويل حساب التداول الخاص بك مع هذا الوسيط إلى أي درجة جوهرية.